こんにちは!税理士の東屋(あずまや)です。

twitter(@AZKEIEI)もInstagram(zeirishi_azkeieisupport)もフォローしていただければ嬉しいです!

さて、8月も終わりに近づいてきましたね!心なしか涼しくなってきた気もします。

今日はフリーランスに関してのコラムです。

僕はこの業界に来てからは監査法人→会計事務所と約10年ですが、独立するまでフリーランスの方の税務申告をすることがほぼありませんでした。

独立してから色々と契約をいただき、「これだけはやっといてもらった方が後々絶対いいのになー」と思うことがあります。

税理士側が得をするというよりは、win-winなことがほとんどなので、ぜひフリーランスの方はご覧いただければ嬉しいです!

①青色申告届の提出

厳密には青色申告承認申請書ですかね。開業届を出している人でも、「自分では白色申告やから青色申告届は出してません!」という方もいます。

青色申告届には提出期限があるので要注意なんです。

それは3/15までor開業から2か月以内というものです。

例えば最近7/1に開業した人がいるとします。この方は8/30までに提出すれば来年3/15期限の確定申告で青色申告が適用できます。

ただし、今年開業して2か月以上過ぎている人、およびそれ以前に開業した人は、来年3/15期限の確定申告で青色申告が適用できません!

そのため、再来年3/15の確定申告で青色申告が適用できるように、これを見た瞬間に、提出していない人は絶対に出しておいてください!得しかありませんので!

今年は無理やし、来年出したらいいわ~という人は高確率で来年も出し忘れますよ!

青色申告の最大のメリット

なんといっても税理士に依頼すれば、65万控除(本当の要件は税理士に依頼することではなく、発生主義やら複式簿記やら電子申告やら)取れるのがメリットですよね。

「売上-経費=儲け」の儲け部分から65万控除されますから、儲けが大きければこれだけで税理士費用をペイできる可能性も大きいです!

所得税、住民税、保険料の影響を考えると

儲けが300万円で約20万ほど、儲けが500万円で約25万ほど税金が安くなります!

自分で青色申告をするのは難しい人の方が圧倒的に多いと思いますので、これを機に白色申告の人は税理士に依頼してしまうのもいいかと思います!

②事業用口座の開設

事業用口座とは、プライベートの銀行口座とは完全に分離した銀行口座という意味です。

事業以外の入出金がなければ、既存に開設している口座でも問題ありません。

なぜ、プライベート口座と分けてほしいかと言うと

確定申告の時に混乱する!

通帳残高でだいたいの収支がわからなくなる

税務調査が来た時に説明がめんどくさい!などです。

どの銀行で作ればいいの?

将来、融資を受けるような事業かどうかで開設する銀行を決めるべきです!

将来、融資を受ける可能性があるなら、メガバンクはやめておきましょう!メガバンクはフリーランスへの貸付が渋いです。(法人に対しても同じです)

おすすめは信金、信組です。ここは融資のハードルが低く、この段階から付き合っておいた方が関係性も作れて良いからです。

振込が多いのであれば、振込手数料が安いネットバンクとの二刀流が良いですね。

僕は信金信組+ネットバンクをおすすめしています。

信金信組もネットバンキングをしているところがほとんどなので、便利になりましたね。

③事業用クレジットカードの開設

こちらも銀行口座と同じです。作る理由もだいたい同じで

支払額を見たらだいたいの1か月の経費がわかりますし、

何より税理士に

「この費用、プライベートの洋服じゃないですか~?」とか聞かれるの嫌ですよね笑

聞く方も気分は良くないので、是非とも作成いただければ嬉しいです。

現金で立替払いして精算すればいいのでは?

現金での立替払いの流れは

「レシート集計→集計金額を口座から引き出す→会計システムにレシートを入力す」」

3工程かかります。

一方、事業用クレジットカードでの経費払いの流れは

「会計システムと連動させておいて半自動で集計される」

1工程で済みます!

なので、お互いの手間の削減のためにもぜひお願いしたいです。

おすすめのクレジットカードは?

これもよく聞かれる質問です。

ネット明細が出るようなクレジットカードであれば何でも構いません。ポイント還元とか良いのを選ぶのは利益が出てからで充分かと思います。

初めは節税とかも考えずに営業全振り、売上作るの最優先が僕はベストかと思います。

参考までにですが僕も初期は年会費無料のVISAカード、いまは東京のお客様も増えてきてホテルに泊まることもあるのでSPGアメックスです。

④会計システムとの連携

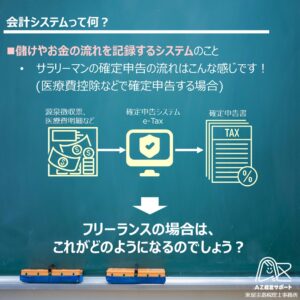

そもそも会計システムとは何?という話ですが、「事業の儲けや、お金の流れを記録するシステムのこと」です。

サラリーマンの確定申告は下図のような流れです。

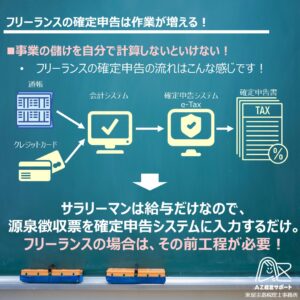

これがフリーランスの場合はこんな感じになります。

つまりフリーランスは事業の儲けを自分で計算しないといけないわけです。

そのためのシステムが会計システムです。

会計システムがなければ、エクセルなどで計算しないといけません…。

口座とクレジットカードを会計システムに連携する必要性

絶対必要ではないのですが、いちいち会計システムに手入力するのは本当に時間が勿体ないです。

連携していれば半自動なので、フリーランスの方も、税理士にいちいち通帳のコピーなんて渡さなくてもいいのでwin-winではないでしょうか?

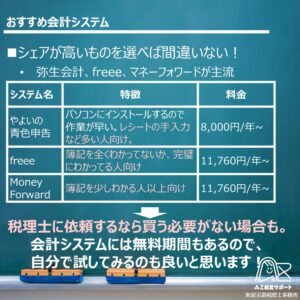

おすすめ会計システム

シェアが高いものを選べばいいかなぁと思います。

弥生かfreeeかMoney Forwardかなぁと。

簡単に比較してみました。特徴は完全に私見です。

税理士に依頼する方は税理士側の会計システムに乗っかれる可能性も高いので、システム代が不要になるかもしれません。

先に依頼予定の税理士がいれば聞いてみてください!

ちなみに宣伝になりますが、僕に頼んでいただける場合は1年間こちらで負担させていただいておりますので

この機会にぜひご連絡いただければ嬉しいです!

以上「税理士目線!フリーランスになったら最初にすべきこと4選」でした!

この記事をご覧いただきありがとうございます。

気になることなどあれば、こちらから気軽にお問合せください!