こんにちは!税理士の東屋(あずまや)と申します。

今年も、源泉所得税の納付(特例)の時期がやってきましたね!

この時期によく質問されることについて説明していきます!

源泉納付とは

ひとり社長の場合、法人から社長に役員報酬という形で報酬が支払われます。

会社員をされていた方ならわかると思うのですが、給料からはおおまかに下記3つの項目が天引きされます。

①所得税

②住民税

③社会保険

これらを天引きするのはひとり社長であっても同じです。

法人が、社長の報酬から天引きし、それぞれを納付しなければなりません。

今回のテーマである源泉納付は①所得税の納付のことを言います。

また、これ以外に税理士等の専門家に支払われる報酬も、法人は天引きして支払っています。

例えば税理士への月次顧問料が税抜き30,000円/月とした場合、ここから10.21%の3,063円を天引きし、消費税3,000を加えた29,937円を法人→税理士に毎月払っています。天引きした3,063円は法人→国に納付する必要があります。

この時期に良く聞かれるのが、「法人って、思っているより税金が多くない?」というものです。

ですが、上記の源泉については、納付しているのは確かに法人ですが、実質的な負担者は社長個人や税理士なので、そこは勘違いしないようにしましょう!

源泉納付の時期

原則的に、給料から天引きした所得税は、給料を支払った月の翌月10日までに納付する必要があります。

ですが、ひとり社長の場合は、源泉所得税の納期の特例という書類を提出すれば、

1-6月支払分は7/10までに納付

7月-12月支払分は翌年1/20までに納付すれば問題ありません。

ですので、ひとり社長の場合は、絶対にこの書類を提出するようにしてください!

法人設立時に提出する書類についてはこちらの記事を参考にしてみてください。

原稿料などの報酬の源泉は上記届出を出していても毎月納付が必要なのですが、メジャーではないのでここでは割愛します。

源泉金額の計算

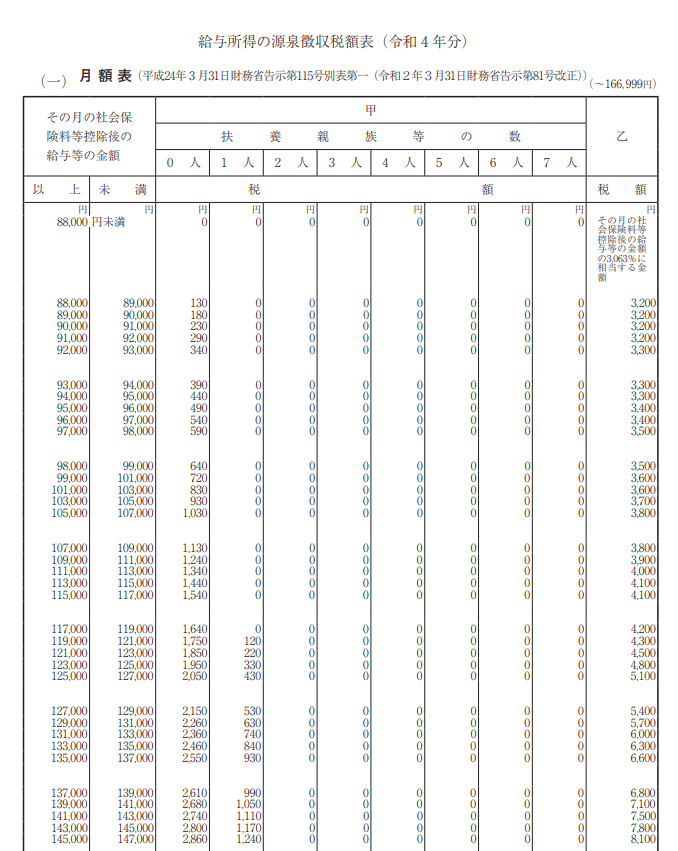

所得税を納付するためには、毎月の給与計算で天引きする金額を計算しなければいけません。

「給与所得の源泉徴収税額表(令和 YY年分)」で検索すれば、下記のような表が出てきます。

この表に自分の給料を当てはめて、計算します。

ただし、ひとり社長が自分で給与計算をして、所得税の天引き額を計算しても、計算間違いをする可能性もあります。そもそも給与計算は所得税以外にも、前述の住民税や社会保険も計算しないといけないため、専門家に依頼する方が確実かと思います。その分、自分で売上を上げていった方が、ひとり社長として、法人は成長するかと思います。

納付書の記載方法

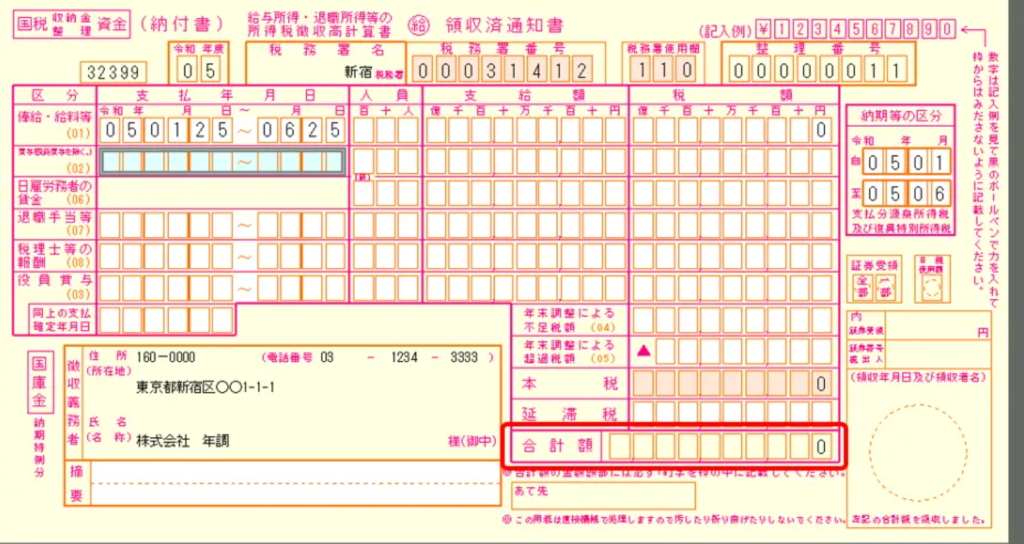

税務署から下記のような用紙が届きます。

給与から天引きした所得税を納付する場合は、一番上の行に給与の支払い期間、延べ人数、支給額、税額を記入して、完成です。

税理士等の報酬も同様ですが、よくある質問として、「支給額」は税込みで記入するのですか?税抜きですか?というものがあります。

原則、「税込」とされていますが、請求書上、税抜金額と消費税が明確に区分されている場合は税抜金額で記入しても問題ないです。

最近はインボイスの影響で区分されているでしょうから、税抜でも税込でも問題ないということがほとんどです!あまり気にしないでいい論点なのかなと個人的には思っています。

申告、納付方法

源泉の申告、納付にはいくつかの納付方法があります。

①税務署や銀行に持参して納付する

②eTax等で申告して、クレジットカードで納付する

③eTax等で申告して、インターネットバンキングで納付する(ペイジー)

④eTax等で申告して、ダイレクト納付を利用する(自動引き落としみたいなイメージ)

手数料がかかってもポイントを貯めたいのであれば②、手数料が勿体ない人は③をおすすめしています。

このあたりの方針は是非、税理士と相談してみてください!

この記事をご覧いただきありがとうございます。

ひとり社長に興味がわいてきましたでしょうか?

気になることなどあれば、こちらから気軽にお問合せください!